AI市值突破是這篇文章討論的核心

💡 核心結論

NVIDIA與微軟的市值突破2.6兆美元,代表AI已從技術實驗階段進入商業規模化落地期。這兩家公司不僅是AI基礎設施的供應者,更是大型語言模型生態系的核心建構者。馬斯克的焦慮反映出一個關鍵問題:當AI發展速度超越人類監管能力時,產業將面臨前所未有的倫理與安全挑戰。

📊 關鍵數據 (2026年預測)

- 全球AI市場規模:預計達到1.8-2.4兆美元

- NVIDIA市值:預估突破1.5兆美元(2024年已超過1兆美元)

- 微軟AI營收:預計贡献超過500億美元

- AI晶片需求:H100/H800出貨量年增率預測達150%

🛠️ 行動指南

- 投資者應關注提供AI基礎設施的公司,而非純應用層

- 企業需要建立AI倫理治理框架,避免監管風險

- 技術人才應掌握生成式AI與模型微調技能

⚠️ 風險預警

- 估值泡沫風險:NVIDIA本益比已達60倍以上,遠高於歷史均值

- 監管不確定性:歐盟AI Act與美國AI行政命令將重塑競爭格局

- 技術壟斷:少數公司控制AI算力資源可能限制產業創新

為何NVIDIA與微軟能率先突破2.6兆美元市值?

觀察這波AI投資狂潮,NVIDIA與微軟的市值突破並非偶然,而是建立在深刻的技術壁壘與生態系控制力之上。

NVIDIA的核心優勢在於其 CUDA 運算平台與 Hopper 架構晶片(H100/H800)。根據產業數據,NVIDIA在數據中心AI晶片的市佔率高達70-80%,這意味著幾乎所有大型科技公司進行AI訓練時都必須向其購買算力資源。當微軟宣布對OpenAI進行數十億美元的投資時,股價應聲上漲,因為市場意識到這不僅是財務投資,更是對生成式AI生態系的戰略卡位。

微軟的策略則更為多元。除了與OpenAI的深度合作外,微軟將Copilot整合到Office 365、Azure雲端服務與Windows系統中,形成「AI即服務」的商業閉環。根據財務報告,Azure AI服務的營收年增率持續保持在50%以上,這證明了企業級AI應用的剛性需求。

💡 Pro Tip 專家見解:從產業經濟學角度分析,NVIDIA與微軟的市值突破代表「算力壟斷租金」的形成。當一家公司掌握了AI訓練所需的關鍵硬體與軟體平台時,其定價權與市場地位將難以被撼動。投資人在評估AI相關股票時,應優先考慮具有「生態系鎖定效應」的公司,而非僅看短期營收成長。

馬斯克的焦慮反映了什麼產業隱憂?

作為同時涉足AI(xAI、Optimus、Dojo超算)與電動車(Tesla自動駕駛)的企業家,馬斯克的焦慮具有雙重意義:既擔憂競爭對手的加速成長,也意識到AI發展失控的潛在風險。

馬斯克曾多次公開表達對AI安全的擔憂,包括在多個場合呼籲建立國際監管框架。這種立場看似矛盾——畢竟他的公司也高度依賴AI技術——但實際上反映出一個核心問題:當AI模型的訓練規模以指數級成長時,其輸出行為的可控性將成為巨大挑戰。

值得關注的是,馬斯克的xAI公司在短短一年內就籌集了超過60億美元的融資,目標是打造能與OpenAI、Anthropic競爭的大語言模型。這種「既要擔憂AI風險,又要投入AI競賽」的矛盾心態,正是當前科技巨頭的普遍寫照。

💡 Pro Tip 專家見解:馬斯克的焦慮本質上是「囚徒困境」的現代版本。在缺乏有效協調機制的情況下,每家科技公司都擔心如果放慢AI腳步,對手將獲得壓倒性優勢。這種軍備競賽心態導致整個產業陷入「加速再加速」的螺旋,直到外部事件(如重大安全事故或政府強制干預)被迫按下暫停鍵。

2026年全球AI市場規模預測:從1.8兆到2.4兆美元的增長路徑

基於當前的投資趨勢與技術採用曲線,多家權威機構對2026年全球AI市場規模給出了1.8至2.4兆美元的預測區間。這意味著AI市場將在未來三年內實現約25-30%的年複合成長率(CAGR)。

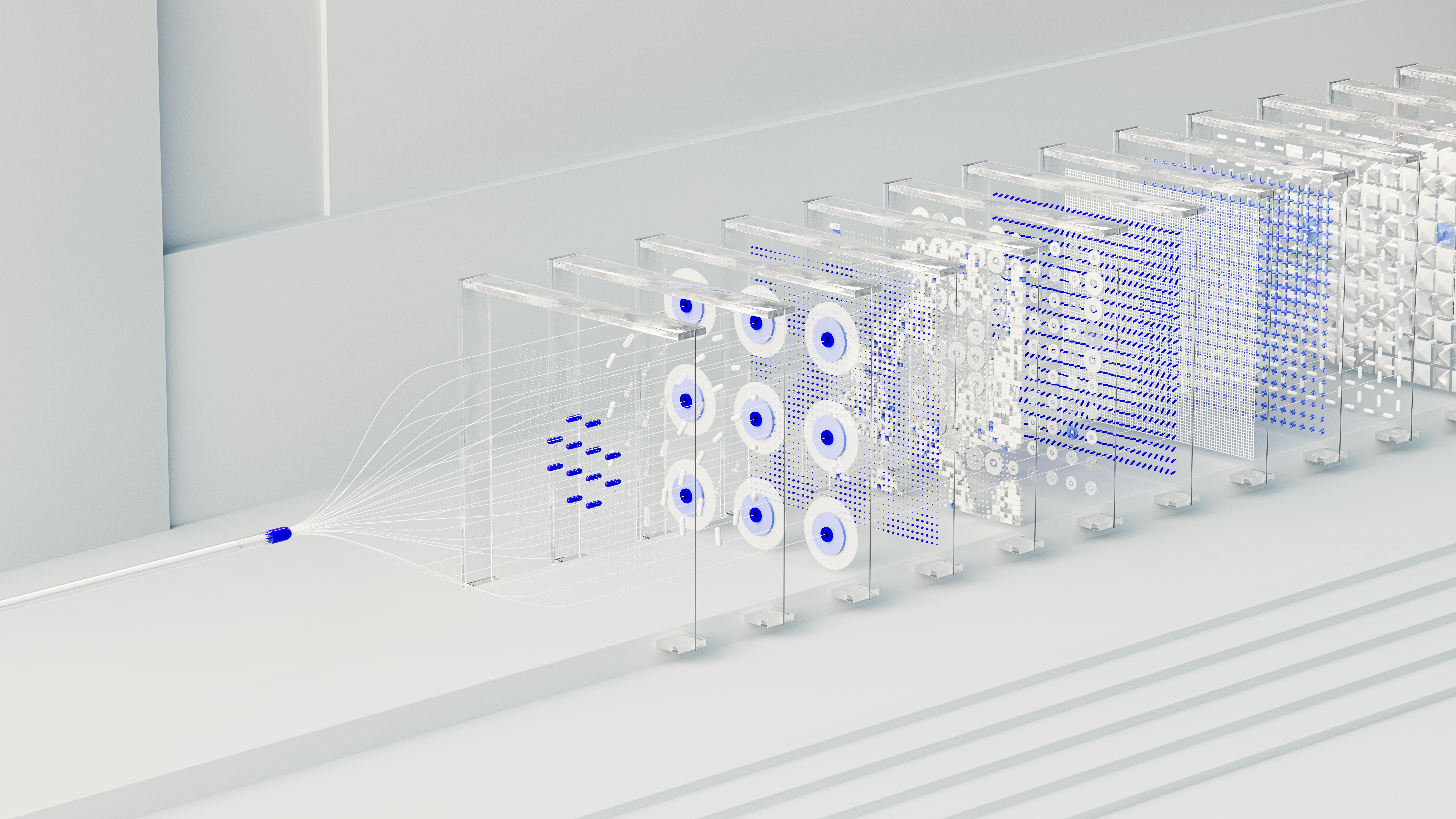

市場成長的主要驅動力來自三個層面:基礎設施層(晶片、雲端運算)、模型層(大型語言模型、生成式AI工具)與應用層(企業軟體、消費者服務)。其中,基礎設施層預計將佔據市場總量的40-50%,因為所有AI應用都必須建立在強大的算力基礎之上。

然而,這個預測也存在顯著的不確定性。如果全球經濟陷入衰退,或者主要經濟體實施更嚴格的AI監管措施,市場增速可能放緩至15-20%。反之,如果通用人工智慧(AGI)取得突破性進展,市場規模可能提前突破3兆美元大關。

💡 Pro Tip 專家見解:投資人在布局AI相關標的時,應區分「基礎設施确定性」與「應用層不確定性」。基礎設施層的公司(如NVIDIA)雖然估值較高,但營收可預測性強;應用層的公司則面臨較大的商業模式驗證風險。建議採取「核心-衛星」策略:核心部位配置基礎設施龍頭,衛星部位小量測試具創新能力的應用公司。

晶片供應鏈決戰:誰能掌握AI時代的「石油」?

AI晶片已成為21世紀最重要的戰略資源,其地位堪比石油在20世紀的角色。NVIDIA在這一領域的主导地位,並非單純依靠技術領先,而是建立在十多年的CUDA生態系投資與供應鏈整合能力之上。

然而,競爭對手正在快速追趕。AMD的Instinct系列、AI訓練加速器已獲得Meta、Google等客戶的採用;英特爾的Gaudi系列也在數據中心市場取得一定市佔率;中國的華為與寒武紀則在本土市場形成替代方案。

值得關注的是,地緣政治因素正重塑全球AI晶片供應鏈格局。美國對中國的晶片出口管制,迫使中國加速自主研發進程,同時也促使其他地區的客戶尋求供應來源多元化。這種趨勢對NVIDIA既是挑戰(中國市場收入下降)也是機遇(非中國市場的市佔率提升)。

展望2026年,AI晶片市場將呈現「一超多強」的競爭格局。NVIDIA預計仍將保持60-70%的市佔率,但AMD、中國晶片商的份額將逐步提升。關鍵觀察指標包括:各家的新一代產品效能比(Performance-per-Watt)、CoWoS先進封裝產能爭奪,以及美國對中國出口管制的進一步走向。

💡 Pro Tip 專家見解:評估AI晶片公司的投資價值時,除了關注效能指標外,更應重視「軟體生態系轉換成本」。NVIDIA的CUDA平台累積了數十年的開發者基礎與優化庫,這種無形資產難以被硬體效能的些許領先所超越。對投資人而言,這意味著NVIDIA的護城河比表面上看起來更深。

FAQ 常見問題

NVIDIA與微軟的市值突破2.6兆美元,會不會是另一個科技泡沫?

這個問題需要從兩個角度分析。首先,NVIDIA與微軟的營收成長並非完全建立在AI概念上——微軟的雲端業務、Office 套件與遊戲業務都提供了穩健的現金流;NVIDIA的資料中心業務雖然受惠於AI熱潮,但也包含傳統企業運算需求。因此,這兩家公司的估值有一定基本面支撐。

然而,市場對AI未來成長的預期確實過於樂觀。NVIDIA的本益比長期維持在50-70倍區間,意味著投資人期待每年50%以上的營收成長。這種成長速率在物理上具有邊際遞減效應,當AI基礎設施建設進入成熟期後,增速將自然放緩。因此,更準確的說法是:不是泡沫,而是「高估值的成長股」。

馬斯克對AI的擔憂是否合理?這會影響AI產業發展嗎?

馬斯克的擔憂具有雙重面向。在技術安全層面,他的擔憂有其道理——當AI模型的能力以指數級成長時,其輸出行為的可控性確實存在不確定性。OpenAI、Anthropic等公司也都投入大量資源研究AI安全性與對齊問題。

在商業競爭層面,馬斯克的「擔憂」更多是一種公關策略與政策遊說手段。他同時經營AI公司,任何反對AI發展的言論都會與自身商業利益衝突。因此,市場參與者應將其言論視為「企業家觀點」而非「客觀風險評估」。

2026年AI市場規模預測的關鍵變數有哪些?

影響2026年AI市場規模預測的關鍵變數包括:

第一,宏觀經濟環境。如果全球經濟進入衰退,企業將削減AI資本支出,市場增速將低於預期。

第二,監管政策走向。歐盟AI Act、美國AI行政命令與中國AI法規的實施力度,將直接影響企業的合規成本與創新空間。

第三,技術突破節奏。如果通用人工智慧(AGI)取得比預期更快的進展,市場規模可能大幅上調;反之,如果大型語言模型遇到效能瓶頸,成長曲線將趨於平緩。

第四,算力成本下降速度。隨著先進製程進步與效率優化,AI訓練與推理成本將持續降低,這將擴大AI應用的可及性與市場滲透率。

結論與行動建議

NVIDIA與微軟市值突破2.6兆美元,代表AI產業已進入「規模化落地」的新階段。馬斯克的焦慮反映了產業參與者對AI發展失控的擔憂,但這並未減緩投資與創新的腳步。

對於企業決策者與投資人而言,當前最重要的是理解AI價值鏈的結構性變遷。基礎設施層的NVIDIA、微軟等巨頭將持續享受溢價估值;應用層的創新機會則留給具備垂直領域專深能力的公司。無論立場如何,AI已不再是「未來技術」,而是當下競爭力的核心組成。

參考資料

Share this content: